在新加坡的外国人如何交个税?

在新加坡的外国人需不需要报税? need to file tax returns?

Singapore does not levy capital gains tax or inheritance tax.

All income generated in Singapore is taxable income and those working abroad are exempt from tax.

There are different tax rules for each individual depending on their tax resident status.

The deadline for filing individual tax returns is April 15 each year and income tax is calculated on the basis of the previous year.

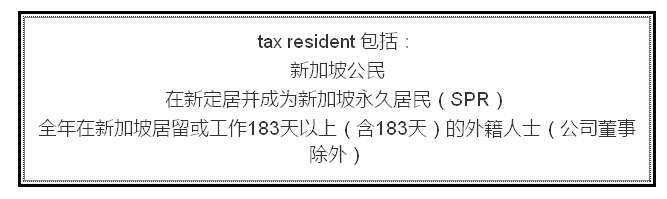

If you have resided (except for reasonable temporary absence) or worked (except as a director of a company) in Singapore for more than 183 days in the year preceding the tax year, you are a “tax resident”and are subject to tax.

If you have resided in Singapore for more than 61 days but in the year preceding the tax year, you will be subject to the “non-tax resident” tax rules, ranging from 15% 22%, to repay your personal income tax.

refers to the number of days you stay in Singapore during your employment in Singapore, including weekends and public holidays. The period of stay is also counted when you are out of Singapore for a valid reason, such as an overseas vacation or business trip during your employment.

如何申报个人所得税 income tax return

3. 报税表格一览: 税务居民个人 – 表格B1自雇人士 – 表格B非居民个人 – 表格M

4. 提交报税表格后,您将于五月至九月收到评估通知或税单。 May to September.

5. 税单将注明您必须支付的税额。如果有异议,您需要在30天内(从税单标识的日期算起)通知税务部门,并说明理由。

无论您是否已通知税务局有关您的异议,您都必需在收到评估通知后30天内支付全额税款。 (from the date identified on the tax bill), stating the reason.

收到税务局出具的缴税通知说明Notice of Assessment后,可以根据自己的情况,选择以下其中一种方式支付税款: pay the full amount of tax of receiving the notice of assessment.

After receiving the Notice of Assessment issued by the tax office, you can pay the tax in one of the following ways, depending on your situation.

自动扣款 (GIRO)

Paynow(扫描QRcode)

网银支付

– DBS Paylah

电话银行(仅对DBS/POSB,OCBC和UOB开放)

在 ATM ATM上缴费(仅对DBS/POSB和OCBC开放)

在 AXS 在线平台或AXS机器上缴费

邮政自助服务器 (SAM) 在线平台和站点

NETS(仅限邮局服务台)

信用卡支付(AXS站点)

支票

电汇、VBOX

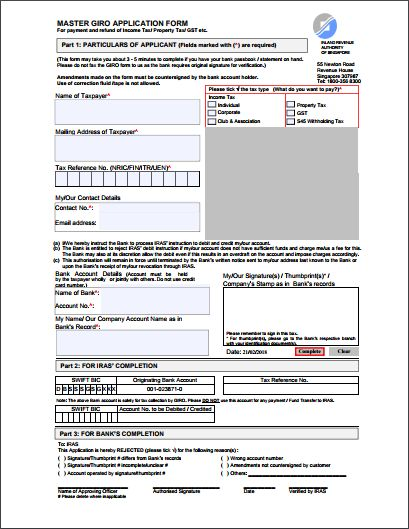

税务局鼓励纳税人选择GIRO的付款方式,通过GIRO可以直接从个人银行账户支付税款,省去排队麻烦,也会避免支付延迟等可能会带来的问题,同时政府还为选择GIRO的纳税人提供12个月的免息分期付款。 offers 12 months interest-free installments to taxpayers who choose GIRO.

没有GIRO的人可向税务局索取一份申请表格申请:

在新加坡,2004年1月1日或之后在新国收到的海外收入不应课税。该规定适用于所有支付进入新加坡银行户头的海外收入。因此您不需要为海外收入报税,除了以下的例外情况:

1. 若有以下情况,则海外收入应纳税:· 通过在新加坡的合伙生意获取的收入。 · 您的海外工作也是您新加坡的工作的一部分。 · 您代表新加坡政府在海外工作。

How to declare taxable overseas income.

2. 如何申报应纳税的海外收入: 对于应纳税的海外收入,您必须在“就业收入”、“贸易收入”或“其他收入”(以适用者为准)项目申报。

· 住宿和房屋津贴

· 汽车和汽车相关福利(例如:由雇主提供的汽车)

· 每月交通津贴(如果是私家车,行驶里程可报销)和膳食

· 为自己和家属报销医疗和牙科治疗

· 加班费 · 每日津贴(海外出差每日津贴)

Capital gains tax, inheritance tax, estate tax Capital gains are “investment income” from real assets, such as real estate, financial assets, etc. However, Singapore does not levy any capital gains tax.